新NISAが始まってからちょうど一年が過ぎました。

基本的に積立投資は長期保有が原則のため、あまりポートフォリオをいじるものではありません。私も成長投資枠は2回ほど入れ替えましたが、2025年を迎えるにあたり試行錯誤を終えて最終調整しましたので公開します。

NISAに最適な長期・分散に適したインデックスファンド

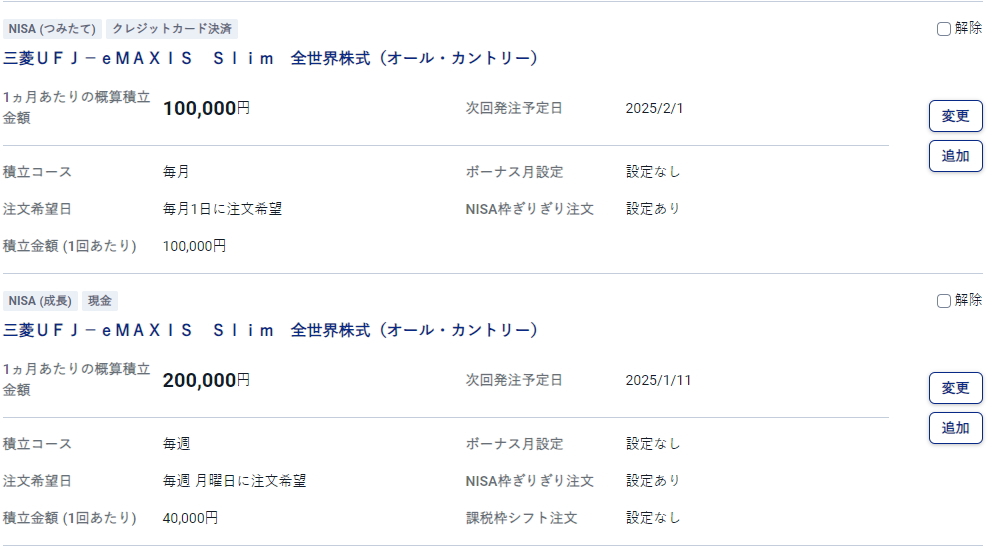

上記画像が、私のNISAの設定画面です。

結局はつみたて投資枠も成長投資枠も全て「eMAXIS Slim 全世界株式(オール・カントリー)」にしました。

「オルカンかよ!」という声が聞こえてきそうですが笑、「はい、そうです」。結局全部オルカンです笑。

- つみたて投資枠:

クレジットカード決済が使えるので、三井住友カードのNLゴールドで毎月10万円。 - 成長投資枠:

現金で毎月20万。こちらは僅かながらも分散発注の意味で、毎週月曜日に発注。

以上のようになりました。

あまりにもベタな内容だと言われそうですが、これが王道なのです。インデックス投資に小細工は必要ありません。

NISAを全てオルカンにした理由

それは一番安全で、一番確実だからです。

もちろん今後数十年はアメリカが一番強い予想ではありますが、30年後に絶対とは言えません。しかし全世界は絶対なんですよ。

全世界的に経済は成長していきますので、全世界が王道であり、確実であり、間違いのない選択と言えます。もちろんアメリカが最強の間はS&P500にトータルリターンでは負けますが、それほどの大負けではありません。

むしろリスク分散という守りに入った場合は、逆に安全性は高まるのですから今後30年という長いスパンでの投資という考えでは私はオルカン一択でいいと思っています。S&P500に毎年数%のリターンで劣っても、それでよしという考えです。

メディアや周りの声に惑わされるな

インターネットや投資の雑誌を見ると、「オルカンやS&P500以外にも分散した方がいい」という記事を多く見るようになりました。オルカン・S&P500だけでは不安もある、というのがその理由のようです。もしNYダウやナスダックが暴落したら?とかいろいろ理由付けがあるようです。この二つが勝ち過ぎているので過熱感がある、だから分散の意味でも他のファンドも組み入れるべきだ、という理由ですが、果たして本当でしょうか?

そもそもオルカンは全世界が対象なので、初めから最も分散しているファンドと言えます。S&P500も米国の上位500銘柄に幅広く分散しているので、もしこの二つが暴落するならば、全てのファンドが同時に暴落します。

すると、この二つの銘柄より弱いファンドは、真っ先に下落しますし下落幅も大きくなることでしょう。さらに反転する場合も先に買い増しされるのは強いファンドになりますので、この二つの切り返しの方が先に来ます。よってこの2強が一番安全ということになります。

これは私の得意な日本の個別株投資と同じで、結局は高配当株や優良大企業が一番安全で強いのと同じ理由になります。

結局は投資信託を売る会社は、他にもいっぱい売りたいものがあるので、いろいろな情報をメディアを使って宣伝したいだけなのです。またメディア側も興味をそそる記事を書き続けないと仕事にならないため、オルカンとS&P500だけではニュースがなくなってしまうのです。

大人の事情がいろいろある、ということになります。

しかし私たち個人投資家は、自分の利益を最も効率的に増やすことが大切ですので、安全で確実性の高い投資に絞るのがベストと言えます。

それがNISAのつみたて投資枠も成長投資枠もオルカンで、という結果になったのです。

コメント